低碳投资热潮的全球趋势

2015-06-23《自然》南森·费边

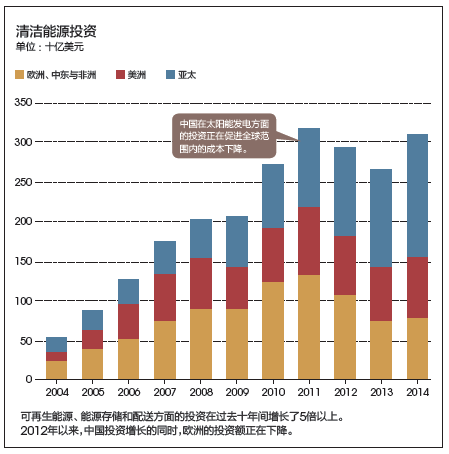

市场和政府正逐渐在应对气候变化问题上达成共识。随着科学证据和政府行动的加强,投资者和金融家们正在减少暴露在不断上升的温室气体排放风险下的投资业务。他们正在将更多的资金转向低碳行业,而流向碳强度较高行业的资金则在减少。

2014年9月,银行、保险公司、慈善机构、养老基金、互助基金和捐赠基金共同宣布,到2020年,每年将额外支出1250亿用于应对气候变化的投资。一些具有重大影响力的基金,如纽约洛克菲勒兄弟基金,美国、英国和澳大利亚的大学等均已经开始停止对化石能源的资助。

这些声明和承诺只是整个能源金融的冰山一角。目前,全球运营中的基础设施的总价值大约为300万亿,每年还有20万亿新的资金被注入全球经济。各国政府已 经同意将全球平均升温幅度限制在2℃以内,民营资本有能力资助全球向低碳经济转型所需的资金。国际能源署(IEA)估计这一转型需要将针对清洁能源和能源 效率改善的年投资额增加6倍,从2013年的大约3900万美元增长到2035年的2.3万亿美元。

政府的政策是症结所在。碳定价、有利的税收机制以及补贴的再平衡将会促进低碳资本的需求。政府对研发的支持以及改进的金融政策将会使得投向低碳领域的资本 供应量大大增加。理解这一动态关系的国家将会像当前的越南和德国那样,从民间资本和绿色增长中获取更多的收益。而那些未能理解这一动态关系的国家则只能从 日渐衰弱的非低碳行业中苦苦追求最后一点残余价值。

资金流

立足于低碳的投资组合恰好也符合金融家们的利益。作为提供资金以支持经济活动的回报,投资者获得能反映投资风险水平的回报率。由于排放的成本日益增加,可 再生能源和绿色建筑等低碳项目是比碳强度高的项目更加安全的投资去向。化石能源储量将变得不可开采的前景使得新的煤炭和油砂项目的风险过高而不值得投资。

适当的政策还能帮助低碳投资实现盈利。例如,美国为可再生能源项目提供税收减免政策,德国、马来西亚和韩国则实行上网电价补贴政策。碳定价机制目前覆盖了 全球22%的排放量。世界银行、欧洲投资银行等公共机构正在以前所未有的规模发行绿色债券(见“绿色债券”)。此外,全球有超过10家政府出资的绿色投资 银行正在与民营资本合作共同进行投资活动,以降低风险、增加投资回报。相比之下,化石能源商品市场则有些反复,且受到政治不稳定的威胁。

最小化风险

银行和投资者正越来越将气候变化当做他们必须立即直接应对的巨大风险,而不是眼睁睁地等着政府去独自解决(见“从化石能源到绿色能源”)。例如,2015 年初,9家国际性银行否决了针对澳大利亚昆士兰州Carmichael煤矿(该煤矿是全球最大的煤田之一的一部分)的投资。领袖级金融家们还受到来自公众 的压力,希望他们更谨慎地管理风险。前美国财政部长汉克·鲍尔森(HankPaulson)去年在一篇文章中表示新兴的“气候泡沫”对全球经济的影响与 2008年全球金融危机处在同一个的量级。

金融监管者们也指出短期的收益不应再以失去稳定的经济和金融系统为代价。在2014年6月,英国法律委员会明确表示受委托人应该将所有跟当次投资的财务业绩相关的因素考虑在内,其中就包括对环境的影响。

我们需要科学家们进行更好的风险分析来加强政策与加快资本配置。尤其重要的是,我们需要理解能够影响全球变暖的碳循环反馈等非线性作用,以及极端气候等较少发生但是有着严重影响的事件的信息。即便全球温度只有很小的升幅,也应对上述问题进行详细的分析。

应该如何为低碳经济提供资金?强壮的银行系统、透明的管理、以及稳定的货币是最基本的要求。可预见的长期能源政策和减排框架也十分必要。如果缺失以上任何 一个方面,公共资金资助的措施可以提供帮助。政府还可以通过提高意识、建立合作伙伴关系以及改变金融监管来增加民营资金流。

2014年9月,大约350家机构投资者在纽约联合国气候峰会上签订了一份总投资额超过24万亿美元的声明,并于当年11月澳大利亚布里斯班G20峰会召 开之前提交给了参加国的政府。这份声明中勾画了金融部门最关注的气候政策,包括:碳定价,可再生能源和低碳技术的补贴目标,逐渐淘汰化石能源补贴,处理计 划之外的约束(如阻碍信息流或降低可用投资额总量的政策)。英国、巴西以及美国的加利福尼亚州已经将投资者纳入制定气候与能源政策的决策圈,从而准确地处 理细节问题。

碳定价是市场能够理解的一个工具。排放交易机制、碳税、或者其他任何为人类所排放的温室气体设定排放成本的机制,都是以较低的代价分配减排任务,鼓励市场 创新,实现减排目标的好办法。鉴于欧盟排放交易机制的经验,73个国家在纽约峰会上支持世界银行再次推动碳定价的举措。监管和补贴——例如汽车燃料标准或 能源生产排放标准——在效率、灵活性和可扩展性方面都存在不足。碳定价与后两者是一对互补的角色,并有助于抵消当前的化石能源补贴。

然而,有些政府依然摇摆不定。西班牙和意大利已经在减排和绿色能源技术承诺方面开起了倒车。澳大利亚的能源补贴价格和可再生能源目标依然不稳固,而排放交易机制也在2014年被废止。

金融家们对这些政府的经济信用产生了疑问。一旦认识到低碳投资的好处之后,他们会越来越多地将钱投资到其他国家去。

资本是灵活机动的。养老基金、资产管理公司以及保险公司将自身50%的资产投资于国际市场。随着政策改进、投资者经验的增长、交易成本的下降、以及新机会 的涌现,当前还相对较少的跨国低碳金融流动将会逐渐成长起来。投资者将会把更多的资金投入到最符合自身长期目标的海外市场中。

谈判桌

在国际气候谈判的过程中,应该更加注重民营资本的地位。在政治上对减排水平的故作姿态,离真实的经济运行差得很远。在G20峰会等国际会议上,各国应该在政治谈判的同时,将减排计划也兜售给金融团体以获取资本投入。

流向欠发达地区和新兴市场经济体的资金将有助于达成2℃目标。多边和国家发展银行必须继续加强它们所扮演的角色。那些能够降低货币波动、筛选最佳项目、以 及部分消纳非预期损失的投资基金和金融工具能够增加资金的流动。绿色气候基金民营部门(The Private Sector Facility of the Green Climate Fund)——联合国气候变化框架公约(UNFCCC)的组成部分——将在利用民营资金以增加公共气候资金的规模和影响力的过程中扮演重要的角色。

即便是出于最好的意图和动机,政策上的失误仍然在所难免。金融家们应该通过支持有着清晰低碳政策议程的政府,并帮助他们意识到不可预见的变化可能造成的后 果,从而看清短期的政策波动。由于市场无法独自解决气候变化,金融稳定委员会等监管全球金融系统的官方机构必须继续提供指导。

如果政策实施得当,正在进行中的从化石能源向绿色能源的资本转移将会变得更加活跃。否则,投资将不足以实现2℃的全球温控目标。

(责任编辑:小黑)